この記事のポイント

グローバルと日本のERP市場構造の違いを整理

SAP・Oracle・国産ERPなど主要ベンダーの立ち位置

シェアだけで選ぶリスクと注意すべきポイント

自社条件と照らして候補を絞るチェック観点

Microsoft MVP・AIパートナー。LinkX Japan株式会社 代表取締役。東京工業大学大学院にて自然言語処理・金融工学を研究。NHK放送技術研究所でAI・ブロックチェーンの研究開発に従事し、国際学会・ジャーナルでの発表多数。経営情報学会 優秀賞受賞。シンガポールでWeb3企業を創業後、現在は企業向けAI導入・DX推進を支援。

ERPのシェアを調べる担当者の多くは、世界や日本でどのベンダーが強いのかを知りたい一方で、「シェア上位を選べば本当に自社に合うのか」という不安も抱えているのではないでしょうか。本記事では、グローバルと日本におけるERP市場の全体像、SAP・Oracle・Microsoft・国産ERPなど主要ベンダーの立ち位置を整理しつつ、シェア情報を“人気投票”としてではなく、自社に合う候補を絞り込むための材料としてどう使うべきかを解説します。

目次

ERP市場の特徴:長期利用・入れ替えサイクル・クラウド化の流れ

オンプレミスERPからクラウド/SaaS型ERPへのシフト傾向

Oracle、Microsoftなど他の主要ベンダーのポジション

SAP系ERP:グローバル大企業・製造業を中心に強い「フルスコープ型」

Oracle系ERP:財務・経営管理とデータ基盤の一体活用に強み

Microsoft Dynamics(Dynamics 365):Microsoft環境との親和性が高い業務基盤

グローバル系クラウドERP(SaaS):クラウドネイティブな業務プロセスを前提

ERP市場の全体像(グローバル・日本)

ERPのシェアを理解するには、まず市場そのものの特徴と、グローバルと日本での違いを押さえておく必要があります。ここでは、個別ベンダーの話に入る前の前提として、全体像を整理します。

ERP市場の特徴:長期利用・入れ替えサイクル・クラウド化の流れ

ERPは、会計・販売・購買・在庫・人事など、企業の根幹となる業務を一体で支えるシステムです。

その性質上、次のような特徴があります。

-

長期間使われる前提の市場

一度導入すると、5〜10年以上使い続けるケースが多く、入れ替えのサイクルも長めです。

そのため、単年の売上ではなく「長期契約の積み上げ」がベンダーのシェアに強く影響します。 -

機能単体ではなく“プラットフォーム力”が問われる

会計だけ、人事だけではなく、複数モジュールを組み合わせて使う前提のため、

モジュール間の連携や拡張性、パートナー・アドオンエコシステムが重要になります。 -

クラウド/SaaSへの移行が進行中

多くの企業で、既存のオンプレミスERPをそのまま使い続けるのか、

クラウドERP・SaaS型ERPへ切り替えるのかが検討テーマになっており、

シェアも少しずつ「クラウド側」に移りつつあります。

このように、ERP市場は「新興のプロダクトが一気にシェアを取る」というより、既存の導入基盤を持つベンダーが、クラウド版・SaaS版でも存在感を維持しつつ、そこに新興クラウドERPが入り込んでいる構図になっています。

▼クラウド版ERP解説記事▼

クラウドERPとは|メリット・デメリットとオンプレミスERPとの違いをわかりやすく解説 | AI総合研究所

この記事ではクラウドERPとは何かを解説し、オンプレミスERPとの違い、メリット・デメリット、向いている企業の条件や選定時のチェックポイントも整理します。

https://www.ai-souken.com/sap-erp/what-is-cloud-erp

▼SaaS版ERP解説記事▼

SaaS型ERPとは|従来型ERPとの違い・メリット・導入ポイントを分かりやすく解説 | AI総合研究所

SaaS型ERPの仕組みと従来型ERPとの違い、メリット・デメリット、向いている企業の特徴、導入・移行時のチェックポイントを整理し、自社に合うか判断するための視点を解説します。

https://www.ai-souken.com/sap-erp/what-is-saas-erp

オンプレミスERPからクラウド/SaaS型ERPへのシフト傾向

ここ数年の大きな流れとして、「オンプレミス中心」から「クラウド/SaaS中心」への移行があります。

とはいえ、すべてが一気にクラウドに置き換わっているわけではなく、次のような分かれ方が典型的です。

- 会計・人事・勤怠・経費など、バックオフィス系はクラウド・SaaSへの移行が進みやすい

- 生産管理や基幹となる業務ロジックは、オンプレミスや専用クラウドに残るケースも多い

- 新規導入や、中堅規模の企業では「最初からクラウドERP」を採用する例が増えている

また、既存の大手ERPベンダーも、

- オンプレミス版を保守・継続しつつ

- クラウド版/SaaS版製品を用意し、段階的な移行パスを提示する

という戦略を取っており、「同じベンダーの中でオンプレとクラウドが共存している」 状態も珍しくありません。

このため、シェアを評価する際には、

- オンプレ+クラウドを合算した「総ERPシェア」

- 純粋なクラウドERP/SaaS ERPだけのシェア

どちらの観点で語っているのかを意識する必要があります。

グローバル市場と日本市場の違い

ERPのシェア構造は、グローバルと日本でやや様子が異なります。

ざっくり整理すると、次のような傾向があります。

| 観点 | グローバル市場の傾向 | 日本市場の傾向 |

|---|---|---|

| 主なプレイヤー | SAP・Oracle・Microsoft・各種クラウドERPなどが上位グループ | SAP・Oracleに加え、国産ERPベンダーや会計・販売管理ソフトが存在感 |

| 導入企業層 | 多国籍企業・グローバル展開企業の比率が高い | 国内中心の大企業〜中堅企業が多く、業種ごとの国産ERPも多い |

| クラウド化の進み具合 | クラウドERP・SaaS ERPのシェアが拡大中 | 大企業ではオンプレ継続とクラウド移行が混在、中堅ではクラウド採用が増加 |

| 評価されるポイント | グローバル対応・多言語・多通貨・コンプライアンス対応 | 日本商習慣・税制へのフィット、導入パートナーの支援力、サポート体制 |

特に日本では、

- メインフレームや独自開発システムからの移行が今も続いている

- 商社・製造・流通など、業種ごとに「国産の定番パッケージ」が存在する

- 会計ソフトや販売管理ソフトを起点に、実質「ミニERP」として使っているケースも多い

といった事情があり、「海外調査のERPシェア」と「日本企業が実際に使っているERPの感覚」がズレやすいという特徴があります。

そのため、日本の企業がシェア情報を参考にする際は、

- グローバルのシェア上位ベンダーがどのポジションにいるか

- 日本市場では、国産ベンダーやクラウドERPがどの領域でよく採用されているか

という「二重の地図」を意識しながら、自社の規模・業種・海外展開の有無と照らし合わせていく必要があります。

グローバルでのERPベンダーシェアの傾向

グローバルのERP市場では、長年にわたっていくつかの大手ベンダーが上位グループを形成し、その周辺にクラウドネイティブな新興ベンダーが台頭している、という構図が続いています。

ここでは、「ポジション」と「得意領域」の観点から整理します。

SAPがトップグループと言われる背景

多くのアナリストレポートで、SAPは長年「世界最大級のERPベンダー」として扱われています。

理由はシンプルで、大企業向けのフルスコープERPをグローバルに展開してきた実績が圧倒的だからです。

SAP系ERPが強いと言われるポイントは、例えば次のような点です。

- グローバル大企業・製造業での導入実績が多い

自動車、ハイテク、化学、消費財など、サプライチェーンが複雑な業種での稼働実績が豊富です。 - 基幹業務をフルカバーするプロダクトライン

会計・販売・購買・在庫・生産・保守・人事など、企業全体を通した業務プロセスを一つの製品群でカバーできます。 - パートナーエコシステムの厚さ

グローバル・ローカル問わず、導入パートナーやアドオンソリューションが豊富で、コンサルタント人材も多いのが特徴です。 - オンプレ+クラウドの両輪

従来のオンプレERPに加え、クラウドERP/SaaS型製品もラインアップしており、既存顧客のクラウド移行を自社製品の中で完結させやすい構造になっています。

その結果、「グローバル大企業向けのERP」という文脈では、今もなおSAPが第一候補に挙がる場面が多く、売上ベースのシェアでもトップグループに位置付けられることが一般的です。

▼SAPについての詳細解説はこちらをご覧ください▼

SAPとは?ERPの基本からS/4HANA、2027年問題、キャリアまでを徹底解説 | AI総合研究所

SAPとは?~世界標準のビジネスソフトウェア~について基本から最新動向、キャリアパスに至るまで網羅的に解説します。

https://www.ai-souken.com/sap-erp/sap-overview

Oracle、Microsoftなど他の主要ベンダーのポジション

SAP以外にも、グローバルERP市場で存在感の大きいベンダーがいくつかあります。

代表例としては、Oracle、Microsoft(Dynamics系)、Infor、Workdayなどが挙げられます。

Oracle系ERP

- 財務・会計・EPM(経営管理)に強み

グローバル企業の連結会計・管理会計・予算管理などで広く採用されています。 - データベースとの親和性

Oracle Databaseとの組み合わせを前提としたアーキテクチャが多く、大規模なトランザクション処理にも対応しやすい構造です。 - クラウドERP(SaaS)へのシフト

近年はオンプレ製品だけでなく、クラウドERP/SaaS型の製品群を前面に出しており、「財務・人事をクラウドで刷新する」プロジェクトで採用されることが増えています。

Microsoft Dynamics系(Dynamics 365など)

- Microsoft製品との統合が強み

Microsoft 365、Azure、Power Platform(Power BI・Power Apps・Power Automate)との連携がしやすく、

「業務アプリ+コラボレーション+データ活用」を一体で考えたい企業と相性が良いポジションです。 - 中堅〜大企業まで幅広いレンジ

完全なグローバルメガ企業だけでなく、中堅規模の企業・多店舗チェーンなどでも採用されており、特定業種向けテンプレートも用意されています。 - クラウド前提のラインアップ

Dynamics 365は当初からクラウド利用を前提に設計されており、「新規導入は最初からクラウドERPで」という企業の選択肢になりやすいです。

その他のプレイヤー(Infor・Workdayなど)

- Infor

製造業・流通・ロジスティクスなど、業種特化型のテンプレートやソリューションを強みにしてきたベンダーです。 - Workday

もともとは人事・タレントマネジメント領域のクラウドHCMとして成長し、その後、財務・会計領域にも拡張してきたプレイヤーです。

「人事+財務」のクラウド基盤として選ばれるケースが多くなっています。

業種・規模・導入形態で変わる“見え方”

グローバルのERPシェアを語るときに注意したいのは、「どの切り口で見ているシェアなのか」 です。

同じベンダーでも、業種や企業規模、オンプレ/クラウドの違いによって“強さの出方”が変わります。

例えば:

- 企業規模別

- 超大企業・多国籍企業:SAP・Oracle・一部のグローバルクラウドERPが中心

- 中堅企業:Microsoft Dynamicsや、中堅向けクラウドERP、新興クラウドベンダーが健闘

- 業種別

- 製造・サプライチェーン重視企業:SAP、Infor、業種特化型ERP

- サービス・プロジェクト型ビジネス:OracleやクラウドERP(NetSuite系など)

- 人事・タレントマネジメント重視:WorkdayなどHCM系からスタートしたベンダー

- 導入形態別

- オンプレミス/ホスティング中心:従来からの大手ベンダーが優勢

- クラウド/SaaS中心:クラウドネイティブなベンダーがシェアを伸ばしている領域

このように、「ERP全体のシェア」と一言で言っても、“売上ベースのグローバルシェア”と“特定業種・特定規模での導入数”では顔ぶれが変わる ことが多い点は押さえておく必要があります。

実務的には、自社の前提——

- どの規模・どの業種に属しているか

- グローバル展開があるか

- オンプレ中心か、クラウド中心か

を整理したうえで、そのセグメントで実績のあるベンダーがどこかを見にいく、という順番でシェア情報を使うと、「単なる人気ランキング」ではなく、選定に役立つ材料として活かしやすくなります。

日本国内のERP市場・シェアの傾向

日本のERP市場は、グローバル市場と比べて「国産ベンダーの存在感が大きい」「会計ソフトや販売管理ソフトが“実質ERP”として使われている」など、少し独特の構造を持っています。

ここでは、大企業向け・中堅企業向け・クラウドERPの3つの切り口で整理します。

大企業向けERPの主なプレイヤー

大企業向けの領域では、グローバルと同様に SAP や Oracle が大きなシェアを持ちつつ、国産ベンダーのERPも一定の存在感を維持しています。

-

グローバル系ベンダー

- SAP系ERP

- 製造業・商社・流通・インフラなど、業種を問わず大企業での実績が多い

- 海外拠点を含めたグローバル展開や、IFRS対応などを重視する企業で採用されやすい

- Oracle系ERP

- 連結会計・管理会計・EPMといった財務・経営管理領域に強み

- 既にOracle Databaseや他のOracle製品を使っている企業で選好されやすい

- SAP系ERP

-

国内ベンダー系ERP

- 日本の商習慣や帳票文化、特定業種(製造・流通・建設など)の慣行に合わせ込んだ国産ERPも多く、

「海外展開よりも国内業務のフィット感を重視したい企業」で導入されるケースが目立ちます。 - ユーザーインターフェースや帳票レイアウト、保守サポートの“日本語での手厚さ”も、選定理由としてよく挙がるポイントです。

このレンジでは、「グローバルに展開する企業はSAP・Oracleなどの世界的な製品を軸に考え、国内中心の大企業は国産ERPも含めて比較する」という構図になっていることが多いと言えます。

- 日本の商習慣や帳票文化、特定業種(製造・流通・建設など)の慣行に合わせ込んだ国産ERPも多く、

中堅企業向けERP・クラウドERPの主なプレイヤー

中堅企業向けの領域では、パッケージ型の国産ERPに加えて、クラウドERP・SaaS型ERPの存在感が増しています。

-

オンプレミス/パッケージ型の国産ERP

- 会計・販売・在庫・購買・生産などを一体でカバーする「オールインワン型」の国産パッケージが多数存在します。

- 特定業種向けテンプレート(製造業・卸売・小売・サービス業など)を用意している製品も多く、

「自社に近い業種の導入事例が豊富かどうか」が比較軸になりがちです。

-

中堅〜中小向けクラウドERP・SaaS型ERP

- 会計・販売・在庫・人事などをクラウドで提供するERP/業務クラウドが台頭し、 新規導入や、オンプレ老朽化からのリプレースで採用されるケースが増えています。

- 特に、サーバー運用に人を割きづらい企業や多拠点・リモートワークを前提にしたい企業では、「最初からクラウド前提」でのERP検討が当たり前になりつつあります。

中堅企業層では、「大企業向けERPのスモールスタート」よりも、導入・運用の負荷を抑えた国産ERPやクラウドERPを選ぶ流れが強いのが特徴です。

会計ソフト・販売管理ソフトとの境界と“実質ERP”

日本市場を理解するうえで特に重要なのが、会計ソフトや販売管理ソフトが“実質ERP”として機能しているケースが多いという点です。

- 中小〜中堅企業では、

- 会計ソフト

- 販売管理ソフト

- 給与・勤怠システム

を組み合わせて使いながら、一部を連携させることで「実質、基幹業務全体をカバーしている」という状態になっていることが少なくありません。

- ベンダー側も、会計ソフトや販売管理ソフトを起点に、在庫・購買・固定資産・人事などの周辺モジュールを拡張していくことで、

結果的に「ERPに近い範囲」をカバーする製品ラインアップを構成しています。

そのため、日本国内のERPシェアを語るときには、

- 「純粋な“ERP”として導入されているパッケージのシェア」だけを見るのか

- 会計・販売管理ソフトを含めて、「基幹システムとしての実利用シェア」まで含めて考えるのか

という切り口の違いに注意が必要です。

実務的には、自社の規模・業種・現状のシステム構成を踏まえ、

- SAP・Oracle・グローバルERPを候補にすべきレンジなのか

- 国産ERP/国産クラウドERPの中から選ぶのが現実的なのか

- あるいは、会計ソフト+販売管理+周辺クラウドを組み合わせる方向性も取り得るのか

といった前提を先に整理しておくことで、「シェア情報をどう読み解くか」もクリアになっていきます。

主要ERPベンダーの特徴比較(シェア上位を中心に)

シェア情報だけを眺めても、「なぜそのベンダーが選ばれているのか」は見えてきません。

ここでは、グローバル/日本で名前が挙がりやすいベンダーをタイプ別に整理し、特徴を比較してみます。

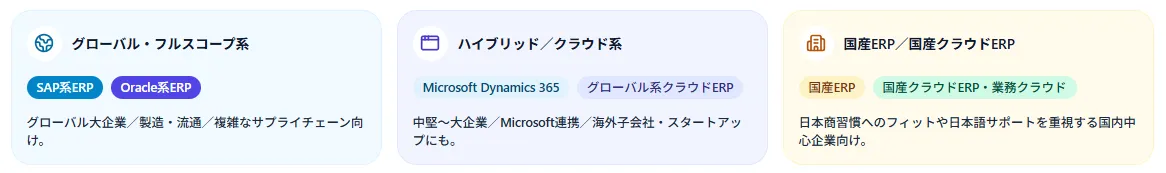

代表的ベンダーの位置づけイメージ

細かな数字ではなく、「どのレンジで採用されやすいか」「何が評価されているか」という観点で整理すると、次のようなイメージになります。

| ベンダー/系統 | 主なターゲット・強みの方向性 |

|---|---|

| SAP系ERP | グローバル大企業/製造・流通/複雑なサプライチェーンを伴う業種 |

| Oracle系ERP | 財務・会計・EPM/データベース基盤との一体活用 |

| Microsoft Dynamics(365系) | 中堅〜大企業/Microsoft製品連携/クラウド前提の業務基盤 |

| グローバル系クラウドERP(SaaS) | 海外子会社・スタートアップ/クラウドネイティブな業務プロセス |

| 国産ERP | 日本商習慣・帳票文化へのフィット/国内サポート・導入パートナー |

| 国産クラウドERP・業務クラウド | 中堅〜中小企業/初めてのERP・業務標準化/比較的短期導入 |

この表を前提に、それぞれの特徴をもう少しだけ掘り下げます。

SAP系ERP:グローバル大企業・製造業を中心に強い「フルスコープ型」

- 想定レンジ:グローバル展開企業、大規模製造業、大手商社・流通など

- 特徴:

- 会計・販売・購買・在庫・生産・保守・人事まで、企業全体の業務を一つの製品群でカバー

- 複雑なサプライチェーンや多拠点・多通貨・多言語といった条件を前提とした設計

- 長年の導入実績と、豊富なパートナーエコシステム(導入コンサル・アドオン)がある

「グローバル標準を取りにいく」「グループ全体の共通基盤を作る」といったテーマでは、いまも第一候補に挙がりやすい存在です。一方で、初期投資や導入プロジェクトは相応に大きくなるため、企業規模やIT体制とのバランスを見ながら検討することが前提になります。

Oracle系ERP:財務・経営管理とデータ基盤の一体活用に強み

- 想定レンジ:グローバル企業、大企業の財務・経営管理領域

- 特徴:

- 連結会計・管理会計・EPMなど、「数字をまとめて分析する」領域に強み

- Oracle Databaseをはじめとするデータ基盤との連携前提で設計されているケースが多い

- クラウドERP製品群も拡充されており、「財務・人事だけ先にクラウド化」といった段階的刷新にも対応しやすい

「グループ全体の財務基盤を再構築したい」「会計〜経営管理までを一体で設計したい」といったテーマで比較候補に入ることが多い系統です。

Microsoft Dynamics(Dynamics 365):Microsoft環境との親和性が高い業務基盤

- 想定レンジ:中堅〜大企業、多店舗・サービス業、IT親和性の高い企業

- 特徴:

- Microsoft 365、Teams、Power BI、Power Apps、Azure などとの統合性が高い

- CRM/SFA(営業支援)やフィールドサービスなど、フロント寄りの機能群も合わせて使える

- クラウド前提(Dynamics 365)のため、「新規導入=クラウドERP」として検討しやすい

既にMicrosoft環境を広く使っている企業にとっては、「業務システムとコラボレーション基盤を同じ世界観で揃えられる」という点が大きな魅力になります。

グローバル系クラウドERP(SaaS):クラウドネイティブな業務プロセスを前提

- 想定レンジ:海外拠点の多い企業、グローバルに展開する中堅企業、成長フェーズの企業

- 特徴:

- 初めからクラウド/SaaSとして設計されており、インフラ運用の負荷が軽い

- 多通貨・多言語・多拠点を前提に、「グローバルで同じ仕組みを素早く展開する」文脈と相性が良い

- カスタマイズは比較的抑えめにしつつ、設定と周辺連携で業務に合わせていくスタイルが中心

「本社〜海外子会社まで、1〜2年で同じクラウドERPを展開したい」といったケースで候補になりやすいポジションです。

国産ERP・国産クラウドERP:日本商習慣へのフィットとサポート力

-

想定レンジ:日本国内中心の大企業〜中堅企業、製造・流通・建設・サービスなど

-

特徴(オンプレ/パッケージ型を含む):

- 税制・社会保険・帳票形式など、日本独自の商習慣に細かく対応している製品が多い

- 導入パートナー・ベンダー担当者との距離が近く、運用・カスタマイズに柔軟に付き合ってもらえるケースが多い

- 特定業種向けテンプレート(製造業、卸売、小売、建設など)を持つベンダーも多く、「業種に合う・合わない」が重要な判断軸になる

-

国産クラウドERP/業務クラウド:

- 会計・販売・在庫・人事などをクラウドで提供し、初めてERPに取り組む中堅〜中小企業で採用例が増加

- サーバー運用の負担をかけずに、徐々に業務範囲を広げられる製品も多い

- 日本語UI・サポート、国内データセンターなど、「国内利用前提」の設計が強みになるケースもあります。

シェア上位=「正解」ではないが、候補を絞る材料にはなる

ここまで見てきたように、主要ベンダーといっても、

- 想定する企業規模

- 得意とする業種・業務領域

- オンプレ中心か、クラウド中心か

によって、ポジションや強みが大きく異なります。

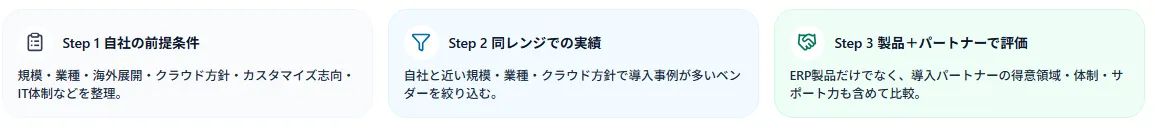

実務的には、

- 自社の前提条件(規模・業種・海外展開・クラウド方針)を整理する

- そのレンジで導入実績の多いベンダーをリストアップする

- その中から、サポートやパートナー、クラウド移行のしやすさなどを含めて比較する

という順番で見ていくと、単純なランキング表よりも「自社にとって意味のあるシェア情報」として活用しやすくなります。

ERPシェア情報を“選定にどう活かすか”

ERPのシェア情報を収集している多くの担当者は、最終的に自社に合う候補を数社に絞りたいはずです。

ここでは、シェア情報を“ランキング眺め”で終わらせず、選定プロセスにどう組み込むかを整理します。

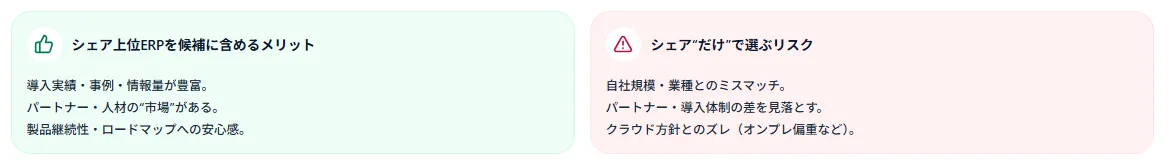

シェア上位ERPを候補に入れるメリット

まず、シェア上位のERPを候補に含めること自体には、いくつか明確なメリットがあります。

-

導入実績と情報量が豊富

多くの企業で使われている製品ほど、導入事例・トラブル事例・ベストプラクティスが蓄積されています。

導入検討時の情報収集や、社内の説得材料として使いやすい点は大きな利点です。 -

パートナー・人材の“市場”がある

シェア上位ERPは、導入パートナーや運用保守ベンダー、コンサルタント人材も比較的見つけやすく、

「担当者が異動したら誰も分からない」といった属人化リスクを抑えやすくなります。 -

プロダクトの継続性・ロードマップへの安心感

一定以上のシェア・売上がある製品は、ベンダー側も長期的な開発・サポートを前提に投資しています。

5〜10年単位で利用する前提のERPでは、「製品寿命のリスクが相対的に低い」ことも評価ポイントになります。

この意味で、シェア上位のERPを候補から外す理由はあまりないと言えます。

シェア“だけ”で選ぶリスク

一方で、シェア情報には限界もあります。

よくある落とし穴は、「一番使われているらしいから、とりあえずそれで」という選び方です。

シェアだけで判断したときに起こりがちなリスクを整理すると、次のようなものがあります。

-

自社規模・業種とのミスマッチ

グローバル大企業で多く使われているERPが、自社の規模・IT体制にとって適切とは限りません。

中堅規模の企業が、過度に大規模向けのERPを選ぶと、- プロジェクト規模が大きくなり過ぎる

- 運用・保守の負荷が高くなる

- 必要以上に複雑な機能を抱える

といった問題につながりやすくなります。

-

業種適合度の見落とし

同じシェア上位ERPでも、製造業向けテンプレートが強い製品もあれば、サービス業・人事領域に強い製品もあります。

「シェアが高い=どの業種でも最適」というわけではありません。 -

パートナー・導入体制の差を見落とす

同じ製品でも、導入パートナーによって提案内容・プロジェクト品質・サポート力には大きな差があります。

シェアだけを見てベンダーを決めると、「製品は良いが導入体制が合わない」というギャップが起こりがちです。 -

クラウド方針とのズレ

オンプレとクラウドを両方展開しているベンダーの場合、

「シェアの大半は従来型オンプレの売上、クラウドERPの導入実績はまだ少ない」といったケースもあります。

自社がクラウド優先方針であれば、クラウド領域の実績を見る必要があります。

シェア情報はあくまで「市場からの支持の強さ」や「エコシステムの規模」を示す指標であり、自社へのフィット感や導入体制の良し悪しまでは教えてくれません。

自社の前提条件と突き合わせて使う

では、シェア情報をどう使えばよいか。

実務的には、次のようなステップで整理すると使いやすくなります。

1. 先に自社の前提条件をはっきりさせる

まずは、シェアを見る前に「自社側の条件」を言語化します。

| 観点 | 典型的な問いかけ例 |

|---|---|

| 企業規模 | 従業員数・売上規模・拠点数はどの程度か |

| 業種・ビジネスモデル | 製造/卸/小売/サービス/プロジェクト型など |

| 海外展開 | 海外拠点や子会社の有無、多通貨・多言語の必要性 |

| クラウド方針 | クラウド優先か、オンプレ継続か、ハイブリッド志向か |

| カスタマイズ志向 | 業務を標準に寄せられるか、自社流をどこまで残したいか |

| IT部門の体制 | 内製志向か、パートナー依存か、運用に割ける人数はどの程度か |

| 投資・コストスタンス | 初期投資重視か、サブスク重視か、TCOで見るか |

この「自社の前提」を先に固めておくことで、シェア情報を見たときに「うちのレンジで語られている話かどうか」が判断しやすくなります。

2. 自社と同じレンジで実績が多いベンダーを絞り込む

次に、公開されている調査レポートやベンダー・パートナーの情報をもとに、

- 自社と同じ規模・業種の導入事例が多いベンダー

- 同じようなクラウド方針(オンプレ継続/クラウド先行)での実績があるベンダー

をピックアップしていきます。

このとき、シェア情報は

- 「グローバルでの上位グループ」

- 「日本国内でよく名前が挙がるベンダー」

を把握するための材料として使いつつ、自社レンジの事例が少ないベンダーは優先度を下げるといったふるい分けに活用するのが現実的です。

3. 製品そのものより「導入・運用パートナー」も含めて評価する

最後に、候補になったERP製品に対して、

- どの導入パートナーが、どの業種・規模で強いか

- どの程度の期間・体制でプロジェクトを組めるのか

- 導入後のサポート・改善提案をどこまで期待できるのか

といった観点で、「製品+パートナーのセット」で評価していきます。

同じシェア上位ERPでも、

- パートナーの得意業種が自社と合っているか

- やりたいことに対して、現実的な構成・スケジュールを提示してくれるか

によって、体感としての「フィット感」は大きく変わります。

まとめると、ERPシェア情報は

- 候補ベンダーを広く知る

- 上位グループから外してよい製品をざっくり絞る

ためには有効ですが、最終判断の決め手にはなりません。

自社の前提条件を整理したうえで、「そのレンジで実績を持つベンダー・パートナーはどこか」を見極める材料として使うのが、現実的な活かし方と言えます。

自社に合うERPを検討するためのチェックリスト

「シェアが高いERPの中から、自社に合うものを選ぶ」には、まず自社側の条件を整理しておくことが近道です。

ここでは、初期検討の段階で押さえておきたい観点をチェックリスト形式でまとめます。

1. 企業規模・拠点構成

まずは、シンプルに「どのレンジのERPをターゲットにすべきか」を決める材料です。

- 従業員数・売上規模はどの程度か

- 国内拠点は何カ所か(本社・工場・営業所など)

- 海外拠点や子会社はあるか、将来的に増える見込みはあるか

グローバル大企業向けERPを無理に使う必要がない規模であれば、国産ERPや中堅向けクラウドERPの方が、導入・運用を現実的なサイズに収めやすいケースも多くなります。

2. 業種・ビジネスモデル

同じ「製造業」でも、組立なのかプロセスなのか、受注生産なのか見込生産なのかで求められる仕組みは変わります。

- 製造/卸売/小売/サービス/プロジェクト型(受託開発・建設など)どれに近いか

- 在庫を持つビジネスか、基本的に在庫を持たないビジネスか

- 受注単位の採算管理やプロジェクト管理がどれくらい重要か

このあたりを整理しておくと、「自社と似た業種の導入事例が豊富なERPはどれか」という観点で、候補を絞りやすくなります。

3. 海外展開・多通貨・多言語の必要性

グローバルシェアの高いERPは、多通貨・多言語・多会計基準への対応を強みとするものが多くあります。

- 現時点で海外拠点を持っているか

- 将来的に海外子会社や工場を持つ計画があるか

- 日本基準だけでなくIFRSなどの会計基準も視野に入れているか

こうした条件がある場合は、グローバルERPの実績やクラウドERPの多拠点展開機能が重要になります。

逆に、事業が今後も日本中心であれば、日本商習慣へのフィットや国産ベンダーのサポート力を重視する選び方も有力です。

4. クラウド方針とシステム構成のイメージ

オンプレミスを基本とするのか、クラウド優先とするのかで、候補にすべき製品も変わります。

- 既にクラウドサービス(グループウェア、CRMなど)を広く利用しているか

- セキュリティポリシー上、基幹データをクラウドに置くことに制約がないか

- 将来はできるだけクラウドに寄せていきたいのか、基幹は当面オンプレでいきたいのか

「会計・人事はクラウドERP、製造や制御はオンプレ」といったハイブリッド構成を取るのか、「クラウドERPを共通基盤にして周辺を連携させる」のか、といった大枠の方針を決めておくと、シェア情報の中から見るべき製品も自然に絞られてきます。

5. カスタマイズ志向と業務標準化への許容度

ERP選定では、「業務をシステムに合わせるか」「システムを業務に合わせるか」のバランスが重要です。

- 現在の業務プロセスの中に、「絶対に変えたくない」「競争力の源泉になっている」部分がどれくらいあるか

- 逆に、「この機会に標準フローに寄せてしまってよい」業務はどこか

- カスタマイズやアドオン開発にどれだけ投資するつもりがあるか

標準化志向が強い場合は、クラウドERPやSaaS型ERPの「標準フロー前提」の設計と相性が良くなります。

一方、自社流の業務が多い場合は、オンプレERPやカスタマイズ余地の大きい製品を候補に残す必要があります。

6. IT部門の体制・運用に割けるリソース

同じ製品でも、IT部門の体制によって“持ち味”は変わります。

- インフラ運用(サーバー管理・バックアップなど)に割ける要員はどれくらいいるか

- 内製開発や設定変更を行えるスキルセットが社内にあるか

- 導入後も継続的に改善・拡張していく余力があるか

IT要員が限られている場合は、インフラ運用をベンダーやクラウドに任せ、業務要件の整理と社内展開に集中できる構成の方が現実的です。

逆に、内製開発力が高い組織であれば、APIや拡張性を重視して、ERPを“中核プラットフォーム”として活用する戦略も取り得ます。

7. 投資スタンス(初期投資 vs. ランニングコスト)

最後に、費用面のスタンスも整理しておきます。

- 初期投資(ライセンス・インフラ・構築費)にどこまで投下できるか

- サブスクリプション型(毎月の利用料)に対して、どこまで許容できるか

- 5〜7年スパンのトータルコストで見たときに、どの水準を許容できるか

オンプレミスERPは初期投資が大きくなりがちですが、

長期で見ればランニングコストを抑えられるケースもあります。

クラウド/SaaS ERPは初期負担を抑えやすい一方で、

利用ユーザー数や年数が増えるにつれてサブスクリプション費用が積み上がっていきます。

「短期的な予算制約」と「中長期のTCO」をどうバランスさせるかを整理したうえで、

シェア上位ERPの料金モデル・ライセンス体系を比較していくのが現実的な進め方です。

まとめ:ERPシェアは「地図」であって「答え」ではない

ERPのシェアを調べると、SAP・Oracle・Microsoft などの名前が並び、グローバルでも日本でも、ある程度決まったベンダーが上位を占めていることが分かります。

ただし、日々の選定実務の観点で見ると、シェア情報が教えてくれるのはあくまで次のようなことです。

- どのベンダーが、市場全体で長く選ばれてきたか

- エコシステム(パートナー・人材・情報)が厚いベンダーはどこか

- グローバルと日本で、プレイヤー構成にどんな違いがあるか

一方で、「自社にとって最適なERPはどれか」 は、シェアだけでは決まりません。

- 自社の規模・業種・海外展開の有無

- クラウド方針(オンプレ継続/クラウド優先/ハイブリッド)

- 業務を標準化したいか、自社流をどこまで残したいか

- IT部門の体制と、運用に割けるリソース

- 初期投資とランニングコストのバランスをどう取りたいか

といった前提条件を整理したうえで、

- 自社と同じレンジ(規模・業種・クラウド方針)で実績の多いベンダーをピックアップする

- その中から、製品特性だけでなく導入パートナーやサポート体制も含めて比較する

- 候補製品での“試算”や“簡易フィット&ギャップ”を通じて、現実的な選択肢を絞り込む

というプロセスに落とし込んでいくことが重要になります。

シェア情報は、言わば「大きな地図」を眺めるためのものです。

どのベンダーがどのあたりをカバーしているのかを把握しつつ、自社の立ち位置と進みたい方向を照らし合わせるための材料として使う——そのくらいの距離感で捉えておくと、ランキングに振り回されず、腹落ち感のあるERP選定につなげやすくなります。